Каждый работающий гражданин России вправе получить имущественный вычет за покупку квартиры. Расскажем, за какую недвижимость можно получить вычет, что нужно для возврата, какие условия надо соблюсти, сколько вернут и куда обращаться.

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

После покупки жилья россияне могут вернуть часть средств, уплаченных в бюджет в качестве налога на доход физических лиц (ст. 220 НК).

Не выйдет получить вычет, если у вас вообще не было доходов. Например, вы купили квартиру в 2024 году, но доходов у вас в этот год не было. Воспользоваться правом на вычет за 2024 год не получится, подать на возврат доходов вы сможете позже, когда ну вас появятся доходы.

Не выйдет получить вычет, если у вас вообще не было доходов. Например, вы купили квартиру в 2024 году, но доходов у вас в этот год не было. Воспользоваться правом на вычет за 2024 год не получится, подать на возврат доходов вы сможете позже, когда ну вас появятся доходы.

Как правило, за один календарный (налоговый) год полностью воспользоваться имущественным вычетом не получается. Поэтому его можно переносится на будущие периоды, если годовой доход менее суммы вычета. То есть его можно получать несколько лет, пока он не будет исчерпан (п. 9 ст. 220 НК).

Как правило, за один календарный (налоговый) год полностью воспользоваться имущественным вычетом не получается. Поэтому его можно переносится на будущие периоды, если годовой доход менее суммы вычета. То есть его можно получать несколько лет, пока он не будет исчерпан (п. 9 ст. 220 НК).

Обратите внимание! Для супругов в официальном браке действует важное правило: даже если жилье оформлено только на одного супругу, например, на неработающую жену, второй супруг (муж) имеет полное право заявить свой вычет до 2 млн рублей, так как имущество признается совместным.

Через работодателя. Если вы хотите подать заявление через работодателя, то он для возврата не будет удерживать НДФЛ с вашей зарплаты до тех пор, пока не исчерпает вычет. А вам не надо ждать окончания года для возврата средств.

Как это оформить: вам придется обратиться в ФНС с пакетом документов и заявлением по форме КНД 1150074. ФНС рассмотрит ваше обращение и сообщит не позднее 30 календарных дней о своем решении через ЛК налогоплательщика. Если решение налоговиков будет положительным, принесите в свою бухгалтерию заявление на вычет. После этого компания-работодателя перестанет удерживать НДФЛ и сделает перерасчет с начала года.

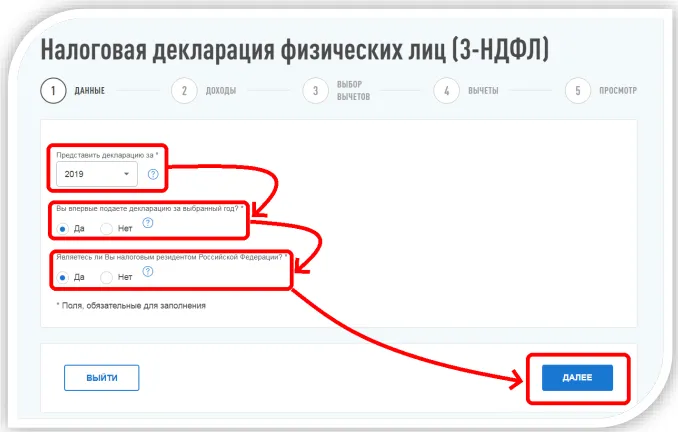

Через ФНС. Чтобы получить имущественный вычет через налоговую службу, вам нужно заполнить налоговую декларацию по форме 3-НДФЛ. Сделать это можно прямо на портале ФНС через личный кабинет.

Там есть все необходимые подсказки по заполнению отчета.

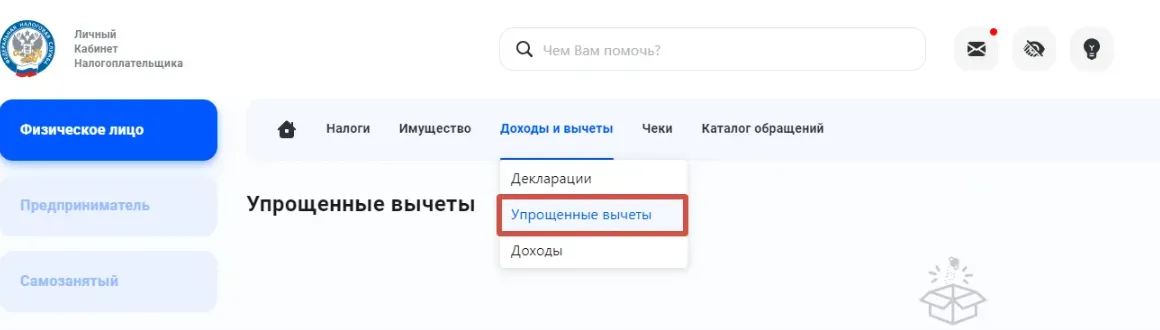

С 2021 года имущественный вычет можно получить по упрощенной процедуре. Главное условие — недвижимость была приобретена через уполномоченный банк, который самостоятельно направит в ФНС сведения о приобретенной недвижимости. В этом случае не нужно заполнять декларацию и прикладывать подтверждающие документы, достаточно подписать электронной подписью в ЛК налогоплательщика предзаполненные заявление.

Источник

После покупки жилья россияне могут вернуть часть средств, уплаченных в бюджет в качестве налога на доход физических лиц (ст. 220 НК).

За какую недвижимость можно получить вычет

Имущественный налоговый вычет можно получить за:- покупку в квартиры, дома, земельного участка или долей в них в России;

- строительство дома;

- уплату процентов по кредитам, полученным в российских банках на покупки земли или жилья;

- ремонт, если по договору жилая недвижимость была приобретена без отделки (подп. 5 п. 3 ст. 220 НК).

Условия для вычета

Возможность воспользоваться имущественным вычетом есть не у каждого. Вот ряд обязательных условий:- Право на получение имущественного вычета могут физические лица при наличии у них доходов, для которых применяется налоговая ставка 13%. Речь идет о зарплате, вознаграждение по договорам оказания услуг, выполнения работ. Если вы получаете только дивиденды, то на вычет можно не рассчитывать, п

оскольку НК запрещает такие доходы уменьшать на вычеты (п. 2.3, 3, 6 ст. 210 НК).

- Подать заявление на вычет можно в течение трех лет со дня уплаты указанной суммы. Например, квартира приобретена в 2021 году, право на получение имущественного вычета у вас будет в 2026-2028 годах. А в 2025 году налогоплательщик может обратиться для получения вычета за период с 2022 по 2024 годы. Но, можно подать заявление и позже.

- Еще одно важное условие — налогоплательщик по итогам года является налоговым резидентом, то есть выезжал в течение календарного года за пределы РФ менее чем на 183 дня (ст. 207 НК).

- В 2025 г. гражданин приобрел квартиру стоимостью 10 млн руб. Он может заявить вычет в максимальном размере 2 млн руб.

- Если вы купили жилье с использованием ипотеки, то можете оформить еще один налоговый вычет — за выплаченные банку проценты по кредиту. Лимит по процентам выше — 3 млн рублей.

Обратите внимание! Для супругов в официальном браке действует важное правило: даже если жилье оформлено только на одного супругу, например, на неработающую жену, второй супруг (муж) имеет полное право заявить свой вычет до 2 млн рублей, так как имущество признается совместным.

Какие документы нужны для вычета

- Договор купли-продажи недвижимости или договор долевого участия. Обязательно приложите акт приема-передачи недвижимости.

- Свидетельство о регистрации права собственности или выписка из ЕГРН. Свидетельство выдавали при покупке недвижимости до 2016 года. Теперь право собственности подтверждается выпиской из ЕГРН, которую можно заказать в МФЦ или через Госуслуги.

- Документы, подтверждающие расходы на покупку жилья. Это могут быть платежные поручения, чек, квитанции об оплате или расписка от покупателя.

- Договор ипотеки (если недвижимость покупалась таким образом).

- Справка об уплаченных по ипотеке процентах за предыдущий год — можно запросить в вашем банке.

- Если имущество приобретается в браке, понадобятся копия свидетельства о браке.

- Декларация по форме 3-НДФЛ.

Как получить вычет

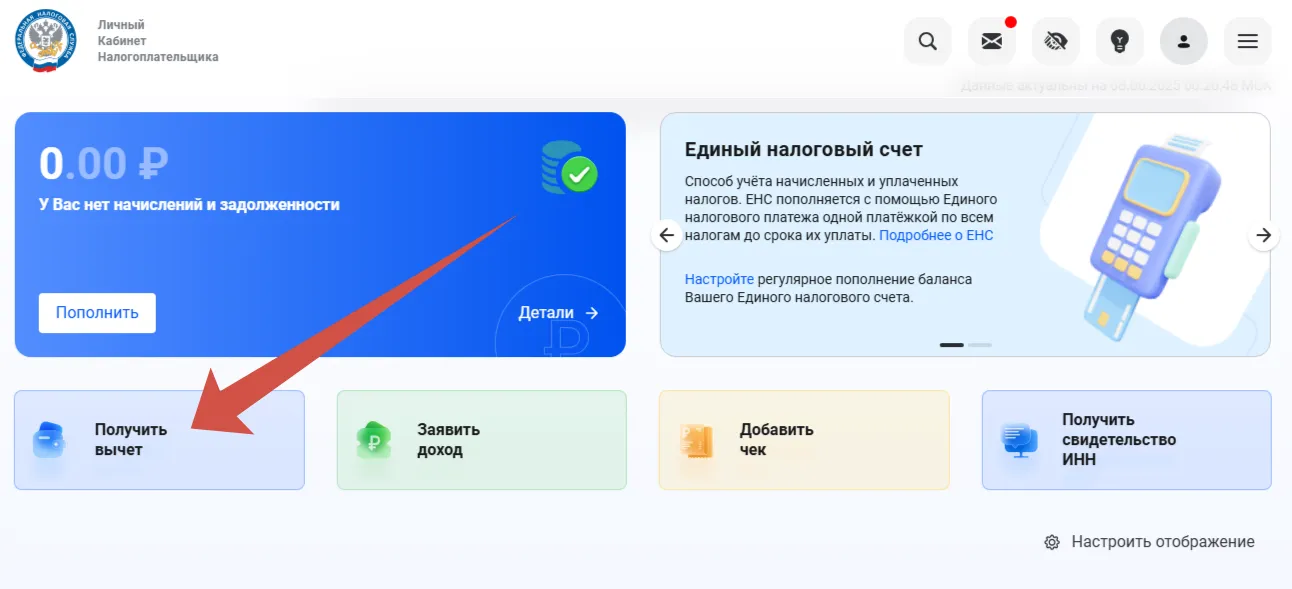

Чтобы получить вычет, вам необходимо подать заявление. Сделать это можно через работодателя или портал ФНС.Через работодателя. Если вы хотите подать заявление через работодателя, то он для возврата не будет удерживать НДФЛ с вашей зарплаты до тех пор, пока не исчерпает вычет. А вам не надо ждать окончания года для возврата средств.

Как это оформить: вам придется обратиться в ФНС с пакетом документов и заявлением по форме КНД 1150074. ФНС рассмотрит ваше обращение и сообщит не позднее 30 календарных дней о своем решении через ЛК налогоплательщика. Если решение налоговиков будет положительным, принесите в свою бухгалтерию заявление на вычет. После этого компания-работодателя перестанет удерживать НДФЛ и сделает перерасчет с начала года.

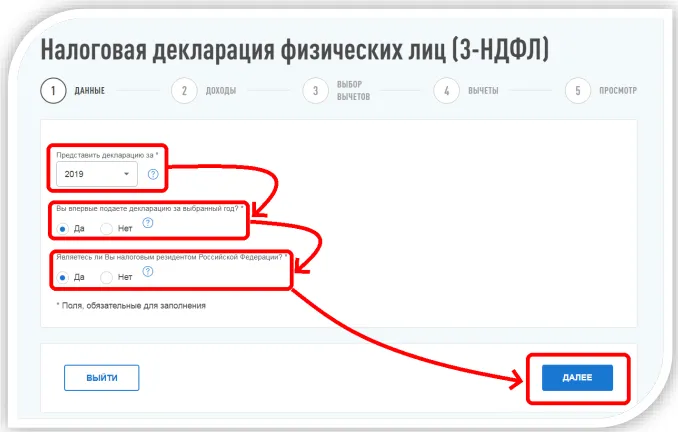

Через ФНС. Чтобы получить имущественный вычет через налоговую службу, вам нужно заполнить налоговую декларацию по форме 3-НДФЛ. Сделать это можно прямо на портале ФНС через личный кабинет.

Там есть все необходимые подсказки по заполнению отчета.

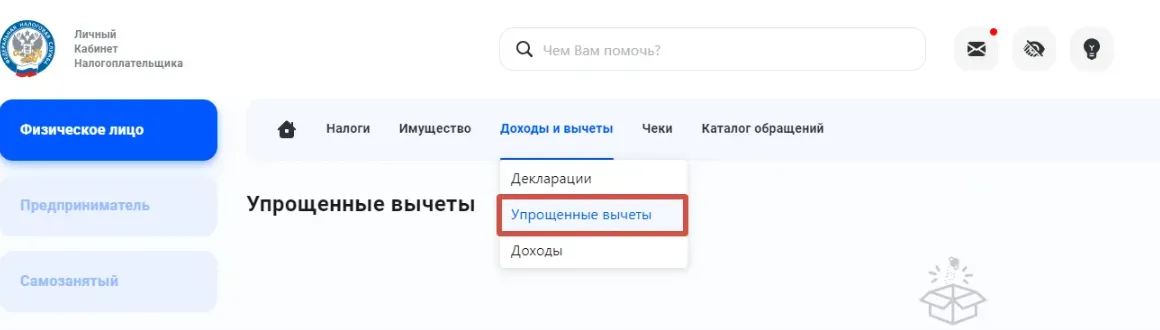

С 2021 года имущественный вычет можно получить по упрощенной процедуре. Главное условие — недвижимость была приобретена через уполномоченный банк, который самостоятельно направит в ФНС сведения о приобретенной недвижимости. В этом случае не нужно заполнять декларацию и прикладывать подтверждающие документы, достаточно подписать электронной подписью в ЛК налогоплательщика предзаполненные заявление.

Когда придут деньги

Максимальный срок проверки заявления — 1 месяц, но, как правило, ее завершают за 10 дней. Еще 15 дней предусмотрено на перечисление средств налогоплательщику. Но на деле ФНС перечисляет деньги, не дожидаясь окончания этих сроков.Источник